И BTC, и ETH заметно отскочили из области крайней «перепроданности» вслед за аналогичной реакцией фондового рынка на результаты июльского заседания ФРС. Теперь фокус внимания переключается на то, является ли это локальным ралли в рамках медвежьего тренда или началом устойчивого бычьего импульса. И в этом обзоре аналитики Glassnode исследуют ончейн-показатели рынка в поиске признаков нового спроса, чтобы понять, стоит ли ожидать устойчивого продолжения текущего импульса.

Уровень ончейн-активности в сети Биткойна без изменений

В общем случае приток нового спроса в блокчейн-сетях поддерживается и сигнализируется устойчивым ростом ончейн-активности. Можно использовать в качестве ориентира оценку показателей ончейн-активности и динамики предложения по сравнению с недавней сопоставимой историей.

- Бычьи импульсы, как правило, сопровождаются повышением ончейн-активности, поскольку больше пользователей присоединяются к сети. Обычно это поддерживается ростом объемов продаваемого с прибылью предложения, поскольку старые инвесторы фиксируют прибыль, а новые абсорбируют это предложение.

- Медвежьи импульсы, как правило, сопровождаются снижением ончейн-активности, часто в результате резкого и агрессивного вымывания с рынка. На восстановление после медвежьих рынков требуется время, поскольку предложение постепенно переходит от спекулянтов обратно к убежденным долгосрочным владельцам.

Число активных биткойн-адресов пока остается прочно в пределах четко определенного нисходящего канала 🔴. Обратите внимание также на то, что значения, сопровождавшие ценовые максимумы октября – ноября 🔵, были значительно ниже тех, что наблюдались при ценовом пике апреля 2021 года, что говорит о серьезном оттоке пользователей, за которым не последовало притока нового спроса.

За исключением нескольких всплесков во время крупных капитуляций, текущая активность сети говорит о том, что приток нового спроса пока остается незначительным.

🔔 Идея сигнала: прорыв выше 950 тыс. в числе активных адресов (14-дн. MA) будет сигнализировать о росте ончейн-активности, предполагая восстановление спроса и потенциальную силу рынка.

Число активных биткойн-адресов (7-дн. EMA) (обновляемый источник)

Спрос на ончейн-транзакции и пространство блоков рассказывает аналогичную историю. Структура рынка за прошлый год очень похожа на период 2018–2019 гг. 🔵.

После первоначального вымывания с рынка и разрушения спроса в мае 2021 🔴, спрос на транзакции перешел в горизонтальный тренд с небольшим снижением, указывая на то, что на рынке остается только стабильная база наиболее убежденных в перспективах актива трейдеров и инвесторов.

🔔 Идея сигнала: прорыв выше 3.0 в количестве транзакций в секунду (14-дн. MA) будет сигнализировать о росте ончейн-активности, предполагая восстановление спроса и потенциальную силу рынка.

Биткойн: количество ончейн-транзакций в секунду (7-дн. EMA) (обновляемый источник)

Как результат слабого спроса на транзакции, комиссии за ончейн-транзакции прочно находятся на территории медвежьего рынка 🔵; общая сумма комиссий составляет всего 13,4 BTC/сут. Как и с активными адресами и спросом на транзакции, здесь налицо явное разрушение спроса 🔴 в мае 2021 года, когда загрузка сети резко снизилась, и комиссии начали формировать базовый уровень медвежьего рынка.

Бычьи рынки, как правило, сопровождаются повышенными комиссиями 🟢, которые зачастую являются одним из первых сигналов восстановления спроса. До сих пор мы не видели заметного роста комиссий за ончейн-транзакции с BTC, и наблюдение за этим показателем, вероятно, может дать еще один сигнал к восстановлению рынка.

🔔 Идея сигнала: прорыв выше 35 BTC/сут. в объеме собираемых комиссий за ончейн-транзакции (14-дн. MA) будет сигнализировать о росте ончейн-активности, предполагая восстановление спроса и потенциальную силу рынка.

Биткойн: общий объем комиссий за ончейн-транзакции (BTC) (7-дн. MA) (обновляемый источник)

Эти наблюдения можно подтвердить средним объемом данных (байт) в блоках Биткойна:

- Высокая загрузка сети и полные блоки 🔴 приводят к увеличению размеров блоков, поскольку майнеры максимально наполняют блоки транзакциями, чтобы максимизировать доход от комиссий.

- Низкая загрузка сети и неполные блоки 🔵 приводят к снижению средних размеров блоков, поскольку количества транзакций недостаточно для заполнения всего пространства блоков.

Обратите внимание, что SegWit — это технологическое обновление для Биткойна (которому в этом августе исполняется пять лет), направленное на увеличение максимальной емкости блоков Биткойна в отношении объема данных. До июня 2021 года уровень внедрения SegWit оставался ниже 55%, то есть максимальная емкость блоков была меньше, чем сейчас. К сегодняшнему дню уровень внедрения SegWit вырос до 72%, и эффективность Биткойна в отношении максимальной емкости блоков возросла, однако текущая загрузка сети еще ниже, чем в мае 2021 года.

Это говорит о том, что в целом в сети Биткойна по-прежнему доминируют ходлеры и какого-либо заметного возвращения нового спроса с точки зрения ончейн-активности пока не произошло.

Биткойн: средний размер блоков (14-дн. MA) (обновляемый источник)

Из положительных сигналов, емкость публичных каналов Lightning Network (LN) продолжает обновлять рекордные максимумы. Несмотря на медвежий рынок, общая емкость публичных каналов LN достигла 4405 BTC — на 19% больше, чем в предыдущие два месяца.

Эта метрика измеряет ликвидность, доступную пользователям для отправки и маршрутизации ценности через имеющие публичные каналы узлы, и является хорошим показателем расширения сетевых эффектов. Она не учитывает приватных каналов между двумя контрагентами, которые не открыли свои узлы для публичной маршрутизации платежей.

Емкость Lightning Network (BTC) (обновляемый источник)

Короткий всплеск в ончейн-активности Ethereum

В последние 12 месяцев сеть Ethereum во многом была подвержена тем же тенденциям, что и Биткойн, с постепенным снижением общего использования и уровня загрузки сети. Несмотря на сильное движение цены в последние несколько недель, загрузка сети Ethereum фактически остается самой низкой за последнее время, что проявляется и в многолетних минимумах в цене газа, уплачиваемого за подтверждение транзакций.

Спрос на транзакции в Ethereum постепенно снижался после распродажи в мае 2021 года, и лишь в последние недели можно было наблюдать короткий всплеск ончейн-активности. Если этот тренд получит продолжение, он может сигнализировать о конструктивной тенденции, и за этим параметром стоит последить.

🔔 Идея сигнала: прорыв выше 1,25 млн в количестве транзакций (14-дн. MA) будет сигнализировать о росте ончейн-активности, предполагая восстановление спроса и потенциальную силу рынка.

Ethereum: количество транзакций (обновляемый источник)

Как правило, в мемпуле Ethereum находится больше транзакций по сравнению с Биткойном, и блоки Ethereum наполняются на 99%+ от своей емкости. В результате цена газа часто является лучшим методом отслеживания истинной загрузки сети.

Она позволяет уловить срочность текущих ончейн-транзакций для пользователей, выражаемую в размере комиссий, которые они готовы заплатить.

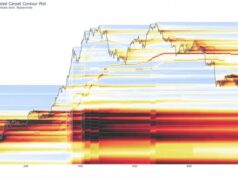

График ниже показывает:

- 🟢 Средний лимит газа, или максимальное количество газа, которое майнеры могут включить в блок (на момент написания 15 млн, но согласно EIP1559 он может быть увеличен до 30 млн).

- 🔴 Среднее потребление газа на блок, или профиль фактического использования газа относительно лимита.

- 🔵 Медианные затраты на газ в Gwei, которые увеличиваются в периоды высокого спроса и сокращаются в периоды низкой загрузки сети.

Ethereum: среднее использование газа на блок (обновляемый источник)

Цены на газ в Ethereum (7-дн. медианное) в последнее время снизились до всего 17,5 Gwei. Это самая низкая загрузка сети и цена газа с мая 2020, что было еще до расцвета DeFi и начала полноценного бычьего рынка.

Это сигнализирует о том, что, несмотря на рост курса ETH в последнее время, притока новых пользователей при этом не произошло, и в целом относительная активность сети Ethereum находится на многолетнем минимуме.

🔔 Идея сигнала: прорыв медианной цены газа (7-дн. MA) выше 30 Gwei будет сигнализировать о росте ончейн-активности, предполагая восстановление спроса и потенциальную силу рынка.

Ethereum: медианная цена газа (Gwei) (168-ч. MA) (обновляемый источник)

В результате скорость сжигания ETH согласно EIP1559 теперь находится на рекордно низком уровне. Общее количество сжигаемых ETH на сегодня составляет всего 11% от объема эмиссии. В прошлом Ethereum лишь трижды ненадолго заходил на территорию дефляции в соответствии с текущим графиком эмиссии.

Это фактически означает, что в обращение поступает относительно большой объем ETH по сравнению со всей историей после EIP1559.

Ethereum: отношение сжигаемого предложения к эмиссии (обновляемый источник)

Поглощение прибыли

В заключение мы оценим структуру рынков BTC и ETH через призму метрики SOPR. SOPR отслеживает среднюю прибыль (значения >1,0) или убыток (<1,0), с которыми расходуются монеты ончейн. В общем случае:

- 🟢 Высокие значения (>1,0) указывают на реализацию большей прибыли и то, что на рынке имеется достаточный спрос, чтобы ее абсорбировать.

- 🔼 Поддержка бычьего рынка характеризуется тем, что уровень SOPR 1,0 выступает поддержкой, поскольку инвесторы покупают монеты при снижении рыночного курса до базиса себестоимости.

- 🔴 Низкие значения (>1,0) указывают на реализацию бóльших убытков и то, что инвесторы в среднем продают монеты ниже базиса себестоимости.

- 🔽 Сопротивление медвежьего рынка характеризуется тем, что уровень SOPR 1,0 выступает сопротивлением, поскольку инвесторы во время ралли стремятся продать монеты при приближении рыночного курса к базису себестоимости.

Для биткойна, SOPR пытается прорваться выше уровня 1,0 во второй раз с начала июня. Обычно рынку требуется на это несколько попыток. Идеальным «бычьим» сценарием стал бы уверенный прорыв выше 1,0, а затем ретест этого уровня в качестве поддержки.

🔔 Идея сигнала: прорыв SOPR (7-дн. MA) для BTC выше 1,0 и удержание этого уровня будет сигнализировать о возвращении прибыльности для участников рынка и вероятном восстановлении рынка.

Биткойн: коэффициент прибыльности потраченных выходов (SOPR) (7-дн. MA) (обновляемый источник)

Ethereum в этом смысле продемонстрировал больше силы, уже прорвав уровень SOPR 1,0 и найдя на нем поддержку при первом ретесте. Однако, с учетом довольно тусклых показателей ончейн-активности, описанных выше, разумным представляется ожидать возвращения показателя ниже уровня 1,0, что будет сигнализировать о слабости рынка. Такое развитие событий напоминало бы предыдущие медвежьи периоды для ETH, в которых можно было наблюдать кратковременный подъем выше 1,0 перед возвращением на территорию чистого убытка.

🔔 Идея сигнала: пробой в SOPR (7-дн. MA) для ETH уровня 1,0 вниз будет сигнализировать о снижении прибыльности и потенциальной слабости рынка.

Ethereum: коэффициент прибыльности потраченных выходов (SOPR) (7-дн. MA) (обновляемый источник)

Заключение и выводы

BTC и ETH на прошедшей неделе продемонстрировали отскок из зоны крайней «перепроданности», вслед за аналогичной реакцией фондового рынка на результаты июльского заседания ФРС.

Однако на первый взгляд спрос на ончейн-транзакции в обеих сетях остается в лучшем случае тусклым, и это ценовое ралли пока не получило подтверждения в виде заметной активности на стороне спроса. В конечном счете блоки по-прежнему заполняются не полностью, цена газа в Ethereum находится на многолетних минимумах, а скорость сжигания ETH по EIP1559 находится на рекордных минимумах.

Конечно, ончейн-активность — это лишь часть картины, и ранние признаки возвращения рынков на территорию прибыльности по SOPR выглядят обнадеживающе. Теперь есть смысл обратить внимание на то, смогут ли эти восходящие тенденции сохраниться и получить продолжение как признак того, является ли этот подъем локальным отскоком на медвежьем рынке или началом конструктивного структурного изменения.

БитНовости отказываются от ответственности за любые инвестиционные рекомендации, которые могут содержаться в данной статье. Все высказанные суждения выражают исключительно личное мнения автора и респондентов. Любые действия, связанные с инвестициями и торговлей на крипторынках, сопряжены с риском потери инвестируемых средств. На основании предоставленных данных, вы принимаете инвестиционные решения взвешенно, ответственно и на свой страх и риск.

На основе источника