Пост от аналитиков Jarvis Labs об использовании индекса страха и жадности в качестве торгового сигнала.

Приготовление пищи — приятное занятие.

Судя по долголетию Food Channel, различным кулинарным конкурсам на телевидении, кулинарным блогам и длинным очередям в Crate and Barrel или William Sonoma, трудно сказать обратное.

Что я нахожу захватывающим, так это то, насколько большой рынок вырос вокруг этой индустрии. Как только человек вступает в мир кулинарии, он оказывается завален кухонной техникой и устройствами, экономящими время. Всё начинается с небольшой покупки, как нож для нарезки пиццы или пресс для чеснока. Затем, по мере укрепления доверия и появления новых видеороликов на YouTube, амбиции растут.

Теперь поход в магазин сосредоточен вокруг специализированных устройств. Машина для низкотемпературного приготовления блюд, яйцеварка, лазерный термометр…

Пройдёт совсем немного времени, и кухонные ящики и шкафы будут перегружены посудой и гаджетами.

Теперь давайте взглянем на ваш TradingView так же, как на вашу кухню. Это платформа, на которой вы становитесь чрезмерно специализированным, чтобы анализировать, разрезать и нарезать свой путь для каждого актива.

Вы, вероятно, понимаете, к чему я клоню.

Ваш TradingView может быть перегружен.

Что ж, сегодня я здесь, чтобы предложить нечто гораздо более простое. Способ избавиться от множества чрезмерно сложных функций, которые вы видите в различных торговых каналах.

Это нечто, основанное на простом индикаторе настроений, о котором вы, вероятно, слышали бесчисленное количество раз, и которое было использовано в качестве рекламы-приманки: индекс страха и жадности.

Страх и жадность

Индекс страха и жадности является одним из наиболее часто используемых индикаторов в криптосфере. Он даёт представление о том, что чувствуют все участники рынка. Рынок пугает или же похож на двойную дозу дофамина.

И хотя многие знают об этом индексе, мало кто обсуждал его удобство использования и потенциал в качестве инвестиционного индикатора. В конце концов, он ощущается не более чем рекламой-приманкой.

Мы решили проанализировать это, и я думаю, вы захотите взглянуть на то, что мы нашли.

Сегодня индекс страха и жадности (F&G) находится на отметке 10. Как показали данные о состоянии, рыночные настроения находятся на уровне “экстремального страха”.

Что касается разбивки индекса, то это видно в приведённой ниже таблице.

Индекс учитывает все факторы, чтобы определить тон и настроения рынка криптовалют. Сама метрика меняется от 1 до 100. Где 1 — это самое пессимистичное или боязливое чувство, а значение 100 — самое оптимистичное или жадное.

Теперь, учитывая тенденцию превращения тьмы в свет, перемены становятся постоянными, и тишина становится громкой. Экстремальные значения индекса должны вернуться к нормальному показанию.

Напрашивается вопрос: можем ли мы действовать в соответствии с этим? Здесь есть альфа?

Прежде чем ответить на этот вопрос, давайте быстро продемонстрируем частоту с низким и высоким уровнем чтения с помощью индекса страха и жадности.

Это не просто реклама-приманка

Для начала посмотрим, насколько часты различные чтения для индекса. Мы разбили показания на группы. В крайнем левом углу указано количество вхождений до 10 или ниже для F&G. Крайний справа — крайняя жадность между 90-100.

Значение ниже 10 встречается крайне редко. Наиболее частым является значение между 20-30.

Продолжайте и сохраните этот маленький кусочек в глубине своего сознания.

Далее перейдём к коэффициенту Шарпа.

Коэффициент Шарпа измеряет эффективность инвестиций или активов по отношению к рискованности актива или портфеля.

По сути, вам нужно большое число. Чем выше это число, тем выше потенциал доходности актива или инвестиции с поправкой на риск.

С точки зрения фактических цифр, коэффициент Шарпа ниже 1 считается плохим. Между 1 и 2 считается хорошим. От 2 до 3 — очень хорошим. Всё, что выше 3, — восхитительно. А значение 4, скорее всего, попадёт на обложку Bloomberg Magazine.

Теперь вернёмся к диапазонам, которые мы упоминали ранее. Предположим, вы покупали биткойн всякий раз, когда значение F&G находилось в определённом диапазоне. Затем продавали его на следующий день. Каков был бы ваш коэффициент Шарпа? Это показано на приведённом ниже графике. Как вы можете видеть, коэффициент, когда F&G составлял 10 или ниже, составлял 8,0.

Это впечатляет. Небольшой контекст с точки зрения того, насколько это впечатляюще. С 2017 по 2020 год существовал один хедж-фонд с коэффициентом Шарпа более двух за этот период времени. Один-единственный хедж-фонд.

Это очень мощно. Это означает, что мы, вероятно, сможем выжать некоторую альфу из этого индекса.

Давайте возьмём соковыжималку.

Альфа

Коэффициент Шарпа побудил нас начать проводить некоторые тестирования на ретроспективных данных различных стратегий. Стратегия для этого примера довольно проста.

Покупаете, когда показатель для биткойна составляет 10 или ниже. Затем продаёте, когда F&G пересекает определённое значение. Это возвращает нас к тому, о чём мы упоминали ранее, когда экстремальные показания в конечном итоге становятся нормальными — возврат к среднему.

Чтобы проверить, имеет ли смысл эта идея, мы выбрали три значения: 35, 50, 65. Это означает, что мы провели три стратегии тестирования на ретроспективных данных. В одной стратегии мы измеряли доходность, если инвестор покупал биткойн, когда F&G составлял 10 или ниже, и продавал, когда он поднимался выше 35. Затем тест был проведён для продажи по цене 50, а затем последний — по цене 65.

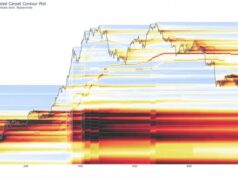

Этот тест отражён на приведённой ниже диаграмме.

В верхней половине изображения есть диаграмма с маленькими фиолетовыми кружочками. Они указывают на то, когда F&G был 10 или ниже.

В нижней половине изображения диаграмма показывает доходность. Жёлтая линия показывает доходность для первой стратегии (покупка при 10 или ниже, продажа при >35). Оранжевая линия — это вторая стратегия (покупка по цене <=10 и продажа по цене >=50). Красный цвет — это третья стратегия, в которой инвестор продаёт, когда биткойн выше 65.

Как видно, красная линия показала худший результат из трёх.

Что вы также можете заметить, так это то, что первая стратегия, которая является краткосрочной, показала наилучшие результаты с доходностью в среднем 14,6% в год. И совокупная доходность в размере 133,4%. Он также имеет самый низкий максимальный риск просадки на уровне -25,3%.

Риск просадки означает, какую боль испытывает инвестор после удержания актива.

Мы также понимаем, что долгосрочная стратегия приводит к большему риску и большей просадке. Это видно на изображении ниже.

То есть чем дольше вы удерживаете актив (горизонтальная ось измеряется днями), тем с большими проблемами можете столкнуться, если будете использовать только F&G для торговой стратегии.

В следующий раз, когда вы увидите индекс F&G таким низким, не спешите сбрасывать его со счетов.

БитНовости отказываются от ответственности за любые инвестиционные рекомендации, которые могут содержаться в данной статье. Все высказанные суждения выражают исключительно личное мнения автора и респондентов. Любые действия, связанные с инвестициями и торговлей на крипторынках, сопряжены с риском потери инвестируемых средств. На основании предоставленных данных, вы принимаете инвестиционные решения взвешенно, ответственно и на свой страх и риск.