«Не предпринимайте вообще ничего, если только у вас нет конкретной причины сделать тот или иной шаг», — одна из важнейших рекомендаций Лесной службы США для заблудившихся в лесу отдыхающих. В принципе, этот совет применим и к инвестициям. Не паникуйте. Не предпринимать ничего, пока у вас нет плана, — это правильный путь. Но когда случается лесной пожар, приходится действовать быстро…

Меня несколько озадачило это последнее ралли рисковых активов. Говоря «рисковые активы», я имею в виду в основном фондовый рынок, BTC и ETH.

Да, у ETH есть этот нарратив вокруг предстоящего мёрджа: хайп, надежда, трейдеры, покупающие «на слухах» в условиях откровенно «перепроданного» рынка — всё это вместе может объяснять памп.

Но что касается фондового рынка или биткойна, нельзя ведь сказать, что за этим ралли стоит какой-то позитивный нарратив. Высокая инфляция, плохие экономические данные, предвкушение рецессии — это всё не те вещи, от которых можно ожидать, что они приведут к росту рисковых активов. Вот почему этот рост меня немного озадачил. Возможно, кто-то из вас почувствовал примерно то же самое.

Само собой, на медвежьих рынках могут происходить отскоки и локальные ралли — в конце концов, иначе не было бы и такого выражения: «ралли медвежьего рынка». Просто обычно они происходят на фоне какого-то «хопиума» (от hope [надежда] + opium) и/или из сильного «технического» сетапа. В этот раз я не наблюдаю ни того ни другого.

Но на самом деле у этого ралли может быть рациональное объяснение. Нужно просто взглянуть на ситуацию под несколько иным углом.

Представьте, что вы инвестор, который «сидит» на куче наличных денег. Какие есть варианты:

Но что стоит за каждым из этих вариантов?

Если вы не будете делать ничего и продолжите просто держать наличные, они будут терять покупательную способность из-за высокой инфляции.

С облигациями похожая история. Мало того, что вы получаете отрицательные реальные ставки, в последний год рынок облигаций был еще и очень волатильным.

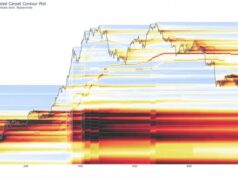

Взгляните только на сравнение VIX (индекс волатильности фондового рынка) и MOVE (индекс волатильности рынка облигаций). Я наложил их на одну шкалу с помощью z-показателя, который нормализованным образом измеряет отклонение этих индексов от средних значений. За последние 6 месяцев разницы практически нет.

Волатильность: акции против облигаций. В последние месяцы волатильность облигаций была сравнима с фондовым рынком.

Сырьевые товары (коммодитис) могут показаться хорошей идеей, будучи хорошим хеджем от инфляции. Но разве это будет не запоздалое решение? Эта сделка выглядит уже довольно «переполненной», и шок спроса, который придет с рецессией, может привести к падению этих активов.

Кажется, это уже начинает происходить. Взгляните на графики сырой нефти (CL), меди (HG) или соевых бобов (ZS) за последний год: они снижаются.

Коммодитис снижаются. Шок спроса, вызванный следующей рецессией, ударит по этому классу активов, и ожидания этого уже закладывается в стоимость.

Значит, из перечисленных вариантов, остаются рисковые активы. Могут ли они упасть еще больше, когда мы официально вступим в рецессию и экономические данные еще сильнее ухудшатся? Да. Но коррекция началась уже 6 месяцев назад. Так что можно сказать, рисковые активы уже торгуются относительно дешево. Кроме того, они даже оказались не более волатильными, чем рынок облигаций. (Такие ли они рисковые в конце концов?) И в перспективе нескольких лет вероятность того, что они будут расти с опережением инфляции, высока.

Реальная доходность. Несмотря на «количественное ужесточение», не забывайте, что крупнейшие рынки по-прежнему находятся в макросреде с отрицательной реальной доходностью.

Так что, формулируя таким образом и выбирая из этих вариантов, можно понять, почему в сегодняшней ситуации рыночные активы пользуются относительным спросом. В долгосрочной перспективе они, вероятно, несут в себе наименьшую неопределенность.

Обычно, чтобы понять, что происходит, вам не приходится рассматривать имеющиеся инвестиционные варианты с этой точки зрения. Это потому что обычно в периоды неопределенности бездействие является самым безопасным вариантом. Что делает его не самым безопасным вариантом в этот раз, это инфляция. Если вы сидите в наличных, не предпринимая ничего, вы по умолчанию плохо спозиционированы.

Возвращаясь к образу из вступления, инфляция подобна лесному пожару на финансовых рынках. Когда она разгорается, у вас нет времени просто сидеть, любоваться пейзажем и ждать, когда вас выведут. Это время осмотреться и выбрать из плохих вариантов «наименьшее зло». И прямо сейчас рисковые активы, как ни парадоксально, пожалуй, дадут вам наилучшие шансы опередить пожар инфляции.

Я родился в 80-е. Если вы ненамного старше меня, то на протяжении вашей жизни инфляция не была проблемой для развитых стран (другое дело, например, Аргентина или Венесуэла). И люди просто отвыкли думать о ней в таком ключе. Большой вопрос: станет ли инфляция новой нормой и для крупнейших рынков мира?

Институциональные «слабые руки»

Медвежий рынок стал интересным временем для корпоративных биткойн-трежерис. В основном они делятся на две категории:

- Компании, хуже спозиционированные для медвежьего рынка, продали свои монеты, чтобы высвободить наличные.

- Более крепкие компании не делали ничего. Некоторые даже купили больше BTC.

Много кто высказывался по поводу того, что это значит для Биткойна. Но это в основном ошибочный взгляд на вещи. То, продает ли компания или покупает биткойны на этом медвежьем рынке, больше говорит о компании, нежели о Биткойне.

Конечно, если вам нужна ликвидность, вы будете продавать активы. Если одним из ваших активов окажется биткойн, вы будете продавать биткойны. У 3AC, Voyager, Celsius или Luna Foundation на самом деле не было выбора. Они обанкротились. Им было необходимо получить наличные. Они обменяли BTC на наличные. Всё, конец истории.

То же и с Tesla. Их финансовое положение неустойчиво. Ходлинг биткойна не является их основным бизнесом. Поэтому они распродали часть своих балансов, чтобы лучше подготовиться к надвигающейся рецессии. В этом нет ничего особенного.

Можно ожидать, что подобные вещи будут происходить только чаще по мере того, как биткойн получает более широкое распространение среди традиционных компаний и институционального капитала.

Намного интереснее, какая компания будет достаточно смелой, чтобы добавить BTC к своим балансам на медвежьем рынке.

БитНовости отказываются от ответственности за любые инвестиционные рекомендации, которые могут содержаться в данной статье. Все высказанные суждения выражают исключительно личное мнения автора и респондентов. Любые действия, связанные с инвестициями и торговлей на крипторынках, сопряжены с риском потери инвестируемых средств. На основании предоставленных данных, вы принимаете инвестиционные решения взвешенно, ответственно и на свой страх и риск.